经过11月份债基的大规模回调,不少投资者仍心有余悸,对一向以稳健著称的固定收益类产品有了新的认识或者为了提振投资者的信心,近期,多家基金公司选择了自购和分红的方式安抚投资者的情绪

与此同时,越来越多的债券基金也逐渐回血那么,止跌企稳是否意味着债市已经调整到底有受访者表示,短期债市调整压力仍需等待负反馈消除,预计将弱势震荡一段时间从调整幅度来看,当前债市已经具备长期配置价值

增强投资者信心

11月以来,债券市场出现大幅震荡调整,债券基金普遍下跌,甚至部分债基一夜之间被吞噬数月,从而引发大量赎回数据显示,截至11月23日,在有数据可查的4917只债券型开放式基金中,有超过4000只产品出现了撤退,占比超过八成

记者注意到,在如此低迷的市场形势和恐慌情绪下,一些基金公司自行购买以提振信心如11月22日,财通基金宣布动用固有资金1.9亿元投资财通多利债券A,18日称分别投资2亿元和2000万元于财通安瑞短债A,财通安宇持有中期短债30天,10日,又将有1500万元投入财通李鸿纯债截至目前,仅11月财通基金自购金额就已超过4亿元

一位基金业内人士告诉记者,一般在债市调整,投资者情绪下跌的时期,基金公司或其核心成员会购买自己的产品,这样可以安抚投资者情绪,加强投资者的信任,在一定程度上有助于基金维持甚至扩大份额。

该人士还指出,除了自购,基金分红也是提升投资者体验的重要方式分红可以从投资收益中得到正反馈在市场环境不佳,基金产品业绩不佳的背景下,分红可以减轻投资者集中赎回的压力,提高投资者对其产品的信心,留住一部分投资者他说

数据显示,截至11月24日,11月以来已有218只债券型基金分红219次,总金额103.47亿元,10月1日至24日分红总额为58.06亿元,环比增长近80%。

记者查阅公告发现,仅本周以来,就有超过60只债券品种发布了分红公告上述200余只债券基金中,有62只产品年内首次分红,67只产品年内第二次分红,分红方面,40只债基区间总分红超过1亿元

债市调整已告一段落。

对于11月以来债市的调整,据嘉实基金分析,债市收益率主要受资金利率快速上行,疫情控制政策调整以及房地产链融资政策放松的影响其中疫情控制和房地产政策调整明显,对市场情绪影响较大

从股债交等资产表现来看,市场认为政府已经开始出台刺激经济的政策,并修正了未来经济的增长预期,进一步引发债券收益率快速大幅上升嘉实基金经理王告诉记者,另一方面,也出现了恐慌性踩踏

王进一步指出,短期市场的快速下跌造成银行理财赎回压力剧增,债市调整与银行理财赎回之间形成的负反馈进一步加剧了机构的抛售行为,流动性较弱的资产进入买方定价状态11月第二周,信用债出现大面积高估值

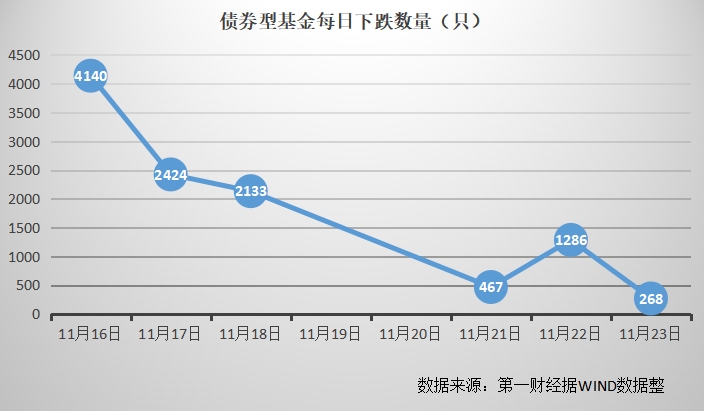

不过,本周以来,之前有所回调的部分债基已经止跌企稳数据显示,在有上述数据可查的4917只债券型开放式基金中,11月16日,17日,18日均有超过2000只债基日净值下跌,11月23日,该数字已缩水至268只

以纯债基金产品为例日前,超过90%的纯债基金净值上涨,单日收益为负的纯债产品仅19只,其中,单日跌幅最大的是中嘉丰纯债,为0.16%,涨幅超过0.16%的纯债基金有68只

对此,招商基金固定收益投资部相关人士接受采访时表示,短期债市调整压力仍需等待负反馈消除,预计将弱势震荡一段时间从调整幅度来看,当前债市已经具备长期配置价值

该人士进一步分析称,债券市场需要看到货币政策收紧在当前经济基本面趋弱,未来稳增长取向仍需要合理充足的货币政策的前提下,流动性从政策上主动持续收紧的概率并不大

嘉实基金经理宣告诉记者,在经过一段时间的调整并达到新的点位后,债券市场收益率将有更强的动力重启下行趋势但由于债券市场大幅回调,资管产品净值大幅退出,赎回潮有望逐步回归理性,负反馈效应不会成为主导市场的主要因素

目前债券的下跌主要是情绪的反映,缺乏基本面的支撑在郭瑄瑄看来,短期来看,在情绪的催化下,债券收益率可能会震荡上行,但债市的拐点仍需等待经济刺激政策实际效果的验证,债券的调整反而会带来后续入场机会

除了部分产品赎回冲击的余波,债市的调整基本告一段落,这与以往债市长期高杠杆有本质区别快速调整后,配置价值再现,大跌时总是孕育着机会博时基金相关人士也对记者表示,短期波动不影响债市长期上行我们需要做的,往往只是多坚持一步,不要在黎明前选择放手

不过,王也提醒投资者,短期内市场仍会在情绪的干扰下剧烈波动,理财赎回的负反馈不能过早下结论因此,债券抛售情绪可能尚未明朗,不排除短期内仍会有抛售行为

另一方面,记者注意到,近期已有多家债基宣布暂停申购或大规模申购数据显示,以暂停申购的起始日为准,11月21日至24日,短短4个工作日就有48只债券基金产品宣布暂停大额申购,明确将大额基金拒之门外

限制大额申购是为了控制规模,保证资金的稳定性一方面,如果大量资金不纳入布局,会稀释原持有人的利益,另一方面,在机构行为的冲击下,也可能导致产品更大的不确定性一位资深债券分析师告诉记者,此举主要是为了减少机构大规模购买的影响,对普通个人投资者影响不大

滚动

滚动